Das sind die Trends 2025 in der Lohnabrechnung

Lohnnebenkosten: Als Arbeitgeber berechnen inkl. Beispiele

Neben Löhnen sind die Lohnnebenkosten die grössten Kostenblöcke für Ihr Personal. Für die Personalplanung und Lohnabrechnung müssen Sie ihre genaue Zusammensetzung und Höhe kennen. In diesem Artikel erfahren Sie, welche Lohnnebenkosten in der Schweiz anfallen, wie hoch diese sind und wie sie berechnet werden.

Keyfacts

Wenn Firmen Personal einstellen, müssen sie zusätzlich zum vereinbarten Bruttolohn mit rund 25 % zusätzlichen Kosten rechnen. Diese Zusatzkosten nennt man Lohnnebenkosten.

Den grössten Teil der Lohnnebenkosten machen Sozialversicherungsbeiträge aus.

In der Schweiz sind nur AHV/IV, Arbeitslosenversicherung und Familienzulagen staatlich vorgeschrieben. In den anderen Sozialversicherungsbereichen können Betriebe den Versicherungsanbieter meist frei wählen.

Einfluss auf die Höhe der Sozialabgaben haben vor allem das Alter der Beschäftigten und das Branchenrisiko.

Weitere Lohnnebenkosten sind Rekrutierungs-, Anwerbungs- und Umzugskosten, Kosten für Aus- und Weiterbildung, Fahrtkostenzuschüsse, Verpflegungsgutscheine sowie Lohnfortzahlungen im Krankheitsfall.

Definition: Was sind Lohnnebenkosten?

Lohnnebenkosten, auch als indirekte Personalkosten bezeichnet, sind Kosten, die Arbeitgeber zusätzlich zum Lohn zahlen müssen, wenn sie Mitarbeitende beschäftigen. Sie bestehen hauptsächlich aus Beiträgen zu den Sozialversicherungen wie AHV, Pensionskasse und Arbeitslosenversicherung.

Indirekte Personalkosten werden, etwa auf Grundlage von gesetzlichen Vorschriften, an Dritte bezahlt. Beispiele sind Sozialversicherungsbeiträge, Weiterbildungskurse oder Arbeitsplatzausstattung. Direkte Personalkosten sind der Lohn (inkl. allfälliger variabler Bestandteile) und alle anderen Zahlungen, die den Mitarbeiter:innen ausbezahlt werden.

Was gehört alles zu den Lohnnebenkosten?

Sozialversicherungen

Die Sozialversicherungsbeiträge machen den Hauptteil der Lohnnebenkosten aus und bestehen aus den Beiträgen zu folgenden Versicherungen:

AHV und IV

Die Alters- und Hinterlassenenversicherung (AHV) ist die zentrale Säule der Altersvorsorge. Die Höhe der Beiträge ist gesetzlich festgelegt und beträgt aktuell 8,7 % des Bruttolohns, je zur Hälfte zulasten von Arbeitgeber und Arbeitnehmer:in.

Die Beiträge an die Invalidenversicherung (IV) und die Erwerbsersatzordnung (EO) werden gemeinsam mit den AHV-Beiträgen von den kantonalen Ausgleichskassen verwaltet. Die IV (Beitrag 1,4 % vom Bruttolohn) sichert Menschen ab, wenn sie teilweise oder gänzlich arbeitsunfähig sind. Die EO (0,5 %) wurde geschaffen, damit Personen, die Militärdienst, Zivilschutz oder Zivildienst leisten, einen Teil ihres Verdienstausfalls kompensieren können. Heute werden auch Mutterschafts-, Vaterschafts-, Adoptions- und Betreuungsurlaub darüber finanziert.

Grundsätzlich gilt: Alle Löhne sind AHV/IV/EO-pflichtig (ab dem Jahr, in dem die beschäftigte Person 18 Jahre alt wird). Ausgenommen sind geringfügige Löhne unter 2300 Franken pro Jahr – dann werden nur auf ausdrücklichen Wunsch der Arbeitnehmenden Beiträge abgezogen – sowie ein Freibetrag von monatlich 1400 Franken (oder jährlich 16.800 Franken) bei Mitarbeitenden, die das AHV-Eintrittsalter bereits erreicht haben.

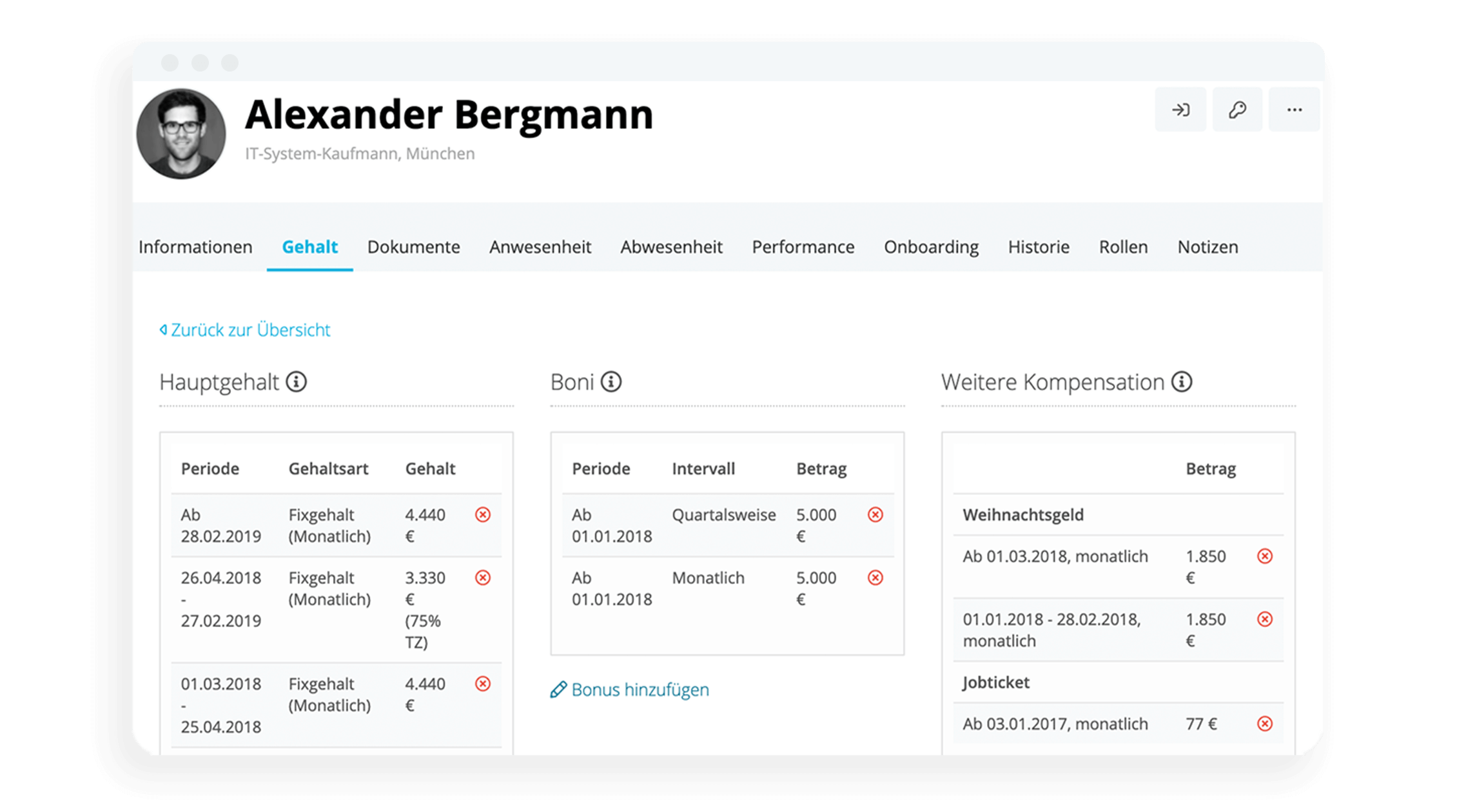

In einfachen Schritten zur Lohnabrechnung

Speichern Sie alle abrechnungsrelevanten Mitarbeiterdaten in Personio. Unsere HR Software übernimmt sie automatisch in die vorbereitende Lohnabrechnung und spart Ihnen enormen Aufwand.

Lohnabrechnung mit PersonioArbeitslosenversicherung (ALV)

In die Arbeitslosenversicherung (ALV) müssen 2,2 % des Bruttolohns eingezahlt werden. Auch hier teilen sich Arbeitgeber und Arbeitnehmer:in den Beitrag. Übersteigt der Jahreslohn 148.200 Franken, entfällt die Beitragspflicht für die über dieser Grenze liegenden Lohnanteile. Bei Beschäftigten ab 64 Jahren (Frauen) bzw. 65 Jahren (Männer) werden keine ALV-Beiträge erhoben.

Berufsunfallversicherung (UVG)

Sämtliche Arbeitnehmer:innen müssen gegen Berufsunfälle versichert werden. Die Kosten dafür trägt der Arbeitgeber allein. Betriebe in einigen Branchen mit erhöhtem Gefahrenpotenzial müssen sich bei der Schweizerischen Unfallversicherungsanstalt (SUVA) versichern. Alle anderen können frei zwischen privaten Anbietern wählen. Die Beitragshöhe ist nicht gesetzlich festgelegt und variiert je nach Branchenrisiko und Betriebsgrösse. Meist bewegt sie sich zwischen 0,5 und 1 % des Bruttolohns.

Nichtberufsunfallversicherung (NBUV)

Arbeitnehmende ab 8 Wochenstunden müssen vom Arbeitgeber auch gegen Unfälle ausserhalb des Arbeitskontextes versichert werden. Diese Beiträge dürfen den Mitarbeiter:innen aber vom Lohn abgezogen werden. Die Beitragshöhe ist nicht gesetzlich festgelegt und ist je nach Versicherungspolice unterschiedlich hoch. In der Regel bewegt sie sich zwischen 1 und 2 % des Bruttolohns.

Berufliche Vorsorge (BVG, Pensionskasse)

Die Beiträge für die berufliche Vorsorge (BVG) gehen nicht an den Staat, sind aber dennoch obligatorisch, und der Gesetzgeber schreibt gewisse Richtlinien und Mindestanforderungen vor.

Mitarbeitende, die jährlich mindestens 22.050 Franken verdienen, und ihre Arbeitgeber müssen BVG-Beiträge an eine Pensionskasse abführen, die der Arbeitgeber frei wählen kann.

Obligatorisch versichert wird der sogenannte koordinierte Jahreslohn: Das ist der Teil des Lohns oberhalb von 25.575 und unterhalb von 88.200 Franken. Freiwillig können Arbeitgeber bzw. Pensionskassen auch höhere Löhne versichern. Für Löhne unter 25.725 Franken wird ein Mindestbetrag von 3.675 Franken versichert.

Die Höhe der BVG-Beiträge (in Prozent des koordinierten Lohns) richtet sich nach dem Alter der Arbeitnehmenden:

25 bis 34 Jahre: 7 %

35 bis 44 Jahre: 10 %

45 bis 54 Jahre: 15 %

55 bis 64 Jahre (Frauen) bzw. 65 Jahre (Männer): 18 %.

Mitarbeitende unter 25 Jahre zahlen noch keine Beiträge für die Altersvorsorge an die Pensionskasse (jedoch für die Risiken Tod und Invalidität). Für Mitarbeiter:innen ab 64 bzw. 65 Jahren werden keine Pensionskassenbeiträge fällig. Nicht zu unterschätzen, aber sehr unterschiedlich sind die Verwaltungskosten der Pensionskassen, die ebenfalls zwischen Arbeitgeber und Arbeitnehmenden geteilt werden.

Krankentagegeldversicherung (KTG)

Arbeitgeber müssen den Lohn ihrer Mitarbeitenden im Krankheitsfall für einen Zeitraum weiterzahlen, der mit Dauer der Betriebszugehörigkeit steigt. Für diesen Lohnfortzahlungsanspruch haben sich regional unterschiedliche Berechnungsskalen etabliert.

Die meisten Arbeitgeber federn das damit verbundene finanzielle Risiko durch Abschluss einer freiwilligen Krankentagegeldversicherung ab. Sie dürfen dann 50 % der Beiträge ihren Angestellten belasten. Aber auch die Arbeitnehmenden profitieren, denn sie erhalten zwar oftmals nur 80 % ihres Lohns als Tagegeld (das gesetzliche Minimum), dies aber deutlich länger als ohne KTG-Versicherung. Die KTG-Beiträge variieren je nach Versicherer, Branche, Mitarbeiterzusammensetzung im Betrieb, Höhe des versicherten Lohnanteils und vereinbarter Karenzzeit. Als grober Richtwert können 1-1,5 % des Bruttolohns genannt werden.

Tipp: Es ist administrativ sinnvoll, die KTG-Versicherung beim selben Versicherer abzuschliessen wie die Unfallversicherung.

Familienzulagen

Familien mit Kindern bis 16 Jahre (bzw. bis 25 Jahre, wenn sie noch in Ausbildung sind) erhalten versicherungsfreie Lohnzulagen, die über Beiträge von allen Arbeitgebern finanziert werden. Die Beiträge betragen 1 % bis 4,0 % der Bruttolohnsumme, abhängig von der Kantonszugehörigkeit. Für Beschäftigte in der Landwirtschaft gilt ein Beitrag von 2 %. Eine Übersicht über die geltenden Beiträge finden Sie hier.

Quellensteuer

Bei einigen Mitarbeitenden müssen Arbeitgeber zudem die sogenannte Quellensteuer vom Lohn abziehen und an die kantonalen Steuerbehörden abführen. Die Quellensteuer ist hier eine Form der Lohnsteuer und wird vollständig von den Arbeitnehmenden getragen.

Schweizer Staatsangehörige und niedergelassene Ausländer:innen zahlen ihre Steuern am Jahresende. Quellensteuerpflichtig sind Arbeitnehmende, die

Ausländer sind und ohne dauerhafte Aufenthaltsbewilligung (Ausweis C) in der Schweiz leben

täglich oder wöchentlich aus dem Ausland zur Arbeit in die Schweiz pendeln (Grenzgänger oder Wochenaufenthalter).

Die Höhe der Quellensteuer bemisst sich nach dem Wohnkanton der Arbeitnehmenden (steuerlicher Wohnsitz). Je nach Kanton, Aufenthaltsstatus und Lebensumständen gelten unterschiedliche Tarife.

Links zu allen kantonalen Behörden finden Sie hier.

Sonstige Nebenkosten

Zusätzlich zu Löhnen und Sozialabgaben können bei der Beschäftigung von Mitarbeitenden weitere, teilweise freiwillige Kosten anfallen: etwa Rekrutierungs-, Anwerbungs- und Umzugskosten, Kosten für Aus- und Weiterbildung, Fahrtkostenzuschüsse, Verpflegungsgutscheine, sowie Lohnfortzahlungen im Krankheitsfall.

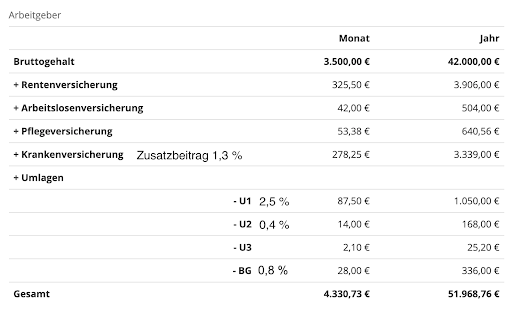

Wie hoch sind die Lohnnebenkosten für Arbeitgeber?

Pauschal müssen Sie in der Personalkostenplanung mit zusätzlichen Kosten von rund 25 % des Bruttolohns rechnen. Für das Jahr 2020 weist das Bundesamt für Statistik einen Durchschnittswert von 21,8 % für Lohnnebenkosten im engeren Sinn sowie für 3,6 % für weitere Nebenkosten aus. Mitarbeitende sind also deutlich teurer, als es auf den ersten Blick scheint.

Doch wie viel kostet ein Team-Mitglied denn nun insgesamt? Wie lassen sich das sogenannte Arbeitgeberbrutto und die Nebenkosten berechnen? Dazu sollten HR-Manager:innen, die mit der Lohnabrechnung oder der Personalplanung zu tun haben, die aktuellen Beitragssätze kennen.

Wir listen die Beitragssätze und den jeweils von Arbeitgeber und Arbeitnehmer:in zu leistenden Anteil in der folgenden Tabelle für Sie auf:

Übersicht: Höhe der Sozialversicherungsbeiträge 2023 (in Prozent vom Bruttolohn)

Art der Nebenkosten | Höhe der Abgabe | Anteil Arbeitgeber | Anteil Arbeitnehmende |

|---|---|---|---|

Alters- und Hinterlassenenversicherung (AHV) | 8,7 % | 4,35 %

| 4,35 % |

Invalidenversicherung (IV) | 1,4 % | 0,7 % | 0,7 % |

EO | 0,5 % | 0,25 % | 0,25 % |

Arbeitslosenversicherung (ALV) | 2,2 % (bis zu einem Jahreslohn von 148.200 CHF) | 1,1 % | 1,1 % |

Berufsunfallversicherung (BVG) | ca. 1 % (je nach Police) | ca. 1 % | --- |

Nichtberufsunfallversicherung (NBUV) | ca. 1,5 % (je nach Police) | --- (Beteiligung freiwillig) | ca. 1,5 % (je nach Police) |

Berufliche Vorsorge (BVG) | 7 bis 18 % des Lohnanteils zwischen 25.725 und 88.200 Franken pro Jahr, je nach Alter (ab einem Jahreslohn von 22.050 CHF) | Mindestens die Hälfte, also je nach Altersgruppe 3,5 bis 9 % des koordinierten Lohns, höhere Arbeitgeberbeiträge sind erlaubt | 3,5 bis 9 % des koordinierten Lohns |

Krankentagegeldversicherung | freiwillig durch den Arbeitgeber, ca. 1,5 % | ca. 0,75 % | ca. 0,75 % |

Familienzulagen | 1,08 bis 2,919 % | 1,08 bis 2,65 %; je nach Kanton; in der Landwirtschaft schweizweit 2 %, zahlbar an die kantonale Ausgleichskasse | --- (ausser Kanton Wallis: 0,421 %) |

Einflussfaktoren auf Höhe der Lohnnebenkosten

In der Schweiz spielen Sonderregelungen für bestimmte Arten von Beschäftigungsverhältnissen kaum eine Rolle: Es gibt beispielsweise keine Vergünstigungen für die Beschäftigung von Studierenden oder Praktikant:innen.

Einfluss auf die Höhe der Lohnnebenkosten haben vor allem das Alter der Beschäftigten (relevant für die Pensionskassenbeiträge, mittelbar auch für die Krankentagegeldversicherung) sowie die Risikoträchtigkeit der Branche, in der sich ein Betrieb betätigt (für die Unfall- sowie die Krankentagegeldversicherung).

Bei niedrigen Jahreslöhnen entfallen die BVG/Pensionskassenbeiträge (unterhalb von 22.050 Franken), bei geringfügigen Löhnen bis 2300 Franken auch das Obligatorium, AHV/IV/EO-Beiträge einzuzahlen.

Wie berechnen Arbeitgeber die Lohnnebenkosten?

Anhand der in der Tabelle aufgeführten Beitragssätze und Richtwerte lassen sich die Lohnnebenkosten näherungsweise berechnen.

Folgende Angaben werden dazu benötigt:

Bruttolohn

Kanton

Alter

Branchenzuordnung und Betriebsrisiko (für Unfall- und KTG-Versicherung)

Rechenbeispiel für Lohnnebenkosten

Für eine 42-jährige Arbeitnehmerin im Kanton Zürich mit einem monatlichen Bruttolohn von 7‘000.00 CHF berechnen sich Lohnnebenkosten und Arbeitgeber-Brutto wie folgt:

Monatlicher Bruttolohn | 7‘000.00 CHF |

AHV/IV/EO (5,3 %) | 371.00 CHF |

ALV (1,1 %) | 77.00 CHF |

Berufsunfallversicherung UVG: beispielsweise 1 % | 70.00 CHF |

BVG/Pensionskasse: 10 % des koordinierten Jahreslohns (Jahreslohn 84.000 CHF minus Koordinationsabzug 25.725 CHF), davon 1/12 (monatlicher Anteil) | 485.65 CHF |

Krankentagegeldversicherung: beispielsweise 0,75 % | 52.50 CHF |

Familienzulagen: 1 % | 70.00 CHF |

= Arbeitgeber-Brutto | 8‘126.15 CHF |

Lohnnebenkosten (Arbeitgeberanteil) | 1‘126.15 CHF |

Lohnebenkosten in Prozent vom Brutto | 16,08 % |

Diesen Kosten müssen Sie noch die Verwaltungskosten der Sozialversicherungen hinzurechnen.

Um die jeweiligen Lohnnebenkosten eines Mitarbeitenden überschlägig zu berechnen, können Sie auch einen Online-Rechner nutzen, beispielsweise den Online-Rechner des Bundesamts für Sozialversicherungen BSV.

Es empfiehlt sich jedoch, für Ihre Personalplanung und Lohnabrechnung eine Personalsoftware zu verwenden: Sie geben dort alle erforderlichen Daten ein und alle Lohnnebenkosten für Arbeitgeber und Arbeitnehmende werden automatisch berechnet. Über eine Schnittstelle können die Abgaben ausserdem automatisch an die Träger der Sozialversicherungen und die Steuerbehörden gemeldet werden.

Häufig gestellte Fragen

Was sind Lohnnebenkosten?

Der Begriff Lohnnebenkosten beschreibt die Kosten des Arbeitgebers, die über das Arbeitsentgelt hinaus für die Beschäftigung von Arbeitnehmenden anfallen. Sie bestehen primär aus den monatlichen Beiträgen (Fixkosten) zu verschiedenen Sozialversicherungen, wie etwa Kranken- und Rentenversicherung, sowie unregelmäßigen Zusatzleistungen, wie z. B. Urlaubs- oder Krankengeld.

Wie hoch sind die Lohnnebenkosten in der Schweiz?

Im Jahr 2020 zahlten Arbeitgeber in der Schweiz durchschnittlich 21,8 % des Bruttolohns zusätzlich als Lohnnebenkosten. Diese Kosten variieren aber je nach Kanton, Branche, Art und Grösse des Unternehmens sowie Lohn und Alter der Arbeitnehmenden.

Welche Lohnnebenkosten zahlt der Arbeitnehmer?

Arbeitnehmer:innen steuern zu den wichtigsten Sozialversicherungen die Hälfte bei, konkret zu den AHV/IV/EO-Beiträgen, zur Arbeitslosenversicherung sowie zur Pensionskasse. Die Beiträge zur Nichtberufsunfallversicherung zahlen sie in der Regel allein, der Arbeitgeber kann sich freiwillig an den Kosten beteiligen oder diese ganz übernehmen. Wird bei einem Beschäftigungsverhältnis Quellensteuer fällig, so fällt auch sie zu Lasten des Arbeitnehmers oder der Arbeitnehmerin.

Disclaimer

Wir machen darauf aufmerksam, dass die Inhalte unserer Internetseite (auch etwaige Rechtsbeiträge) lediglich dem unverbindlichen Informationszweck dienen und keine Rechtsberatung im eigentlichen Sinne darstellen. Der Inhalt dieser Informationen kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle bereitgestellten Informationen ohne Gewähr auf Richtigkeit, Vollständigkeit und Aktualität.